黄金、石油、人民币,形成牢不可破的铁三角

随着3月26日人民币原油期货的正式敲锣,标志着大国博弈翻开了新的篇章。从全球经济增长的角度,40年利率牛市的终结标志着全球经济将步入新的大周期之中。

美国前国务卿亨利·基辛格曾说:“如果你控制了石油,你就控制住了所有国家;如果你控制了粮食,你就控制住了所有的人;如果你控制了货币,你就控制住了整个世界。”

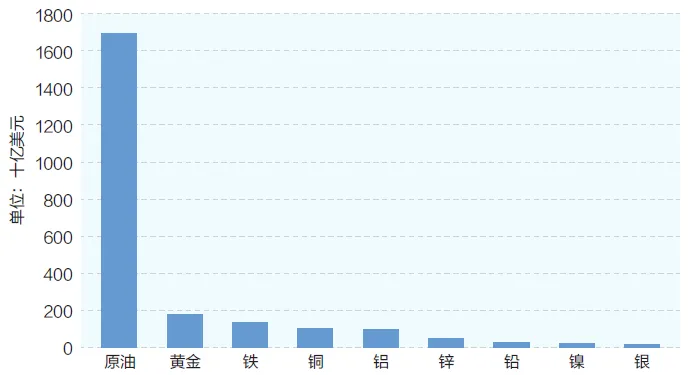

随着全球经济结构的转变,以及人民币原油期货的上市,未来大国博弈的新序幕将缓缓拉开,市场因不确定性而将继续增加确定性资产的配置,黄金等资产将受到越来越多的关注。人民币计价的黄金和原油都是助推人民币国际化的有效手段,面对中美贸易战的打响,去美元化的声势加速,人民币、黄金、原油的铁三角关系将更加牢固。

金价低还是油价高?看金油价比怎么说

随着人民币计价的原油期货合约正式推出上市交易,原油和黄金两种重要的大宗商品被越来越多地联系在一起。

人民币计价的原油期货,是我国第一个对外开放的期货品种,而黄金据传将在这个合约的推广中占据重要作用。由于人民币在上海和香港交易所可完全兑换黄金,石油、人民币和黄金三者之间可以互换实际上也形成了铁三角关系。

人民币计价的石油期货合约有利于中国在大宗商品领域中获得稳定的定价权,也能极大地促近人民币国际化的进程。作为三角关系中的两个顶点,黄金与石油也有着密切的联系,金价和油价之间的比值就是一个衡量市场走势的重要指标,即1盎司黄金的价格大约可以买多少桶北海布伦特原油。

同为大宗商品的金油价比值的意义在于这一数据能够揭示两者之间的价格走向变动,二者都曾作为美元的“潜在之锚”,使得其变动非常敏感。此外,黄金和石油在经济风险来临时的表现会反向而行,因此这一比值也被当作景气程度的风向标。

金油价比波动意味着风险偏好的变化。在油价2008年7月创出每桶近150美元的历史高位时,金油价的比值大约为7。在那之后,全球性金融危机接踵而至,油价开始一路下跌,而避险因素则推动金价上涨,当2011年金价创出每盎司1920美元高点时,金油价比值在21左右。

截至目前,金油价比在20左右波动,这个比值接近于金价高点时的表现,而就在两年多前,金油价比值还一度达到35以上。

黄金原油比历史峰值出现在1973年6月,最高达到41.4,随后沙特阿拉伯禁运原油帮助油价大幅反弹。

其实,本世纪初以来的大部分时间里,金油价比值都在22以下。只是2013年后随着油价的下跌,金油价比才被迅速拉高,直到2015年黄金油价比涨至20世纪90年代中期最高水平后,才又逐渐回落。

回顾过去20年金油价的走势会发现,这一比值曾在1999年、2009年和2014年出现过三次迅速上扬。第一个波峰出现和亚洲金融风暴和随之而来的互联网泡沫经济破裂有关,第二个波峰对应的是全球性大萧条。而第三个,也就是最近一次金油价比上扬,则是美国率先退出量化宽松,给世界经济前景带来了巨大的不确定性。

油价的波动幅度大于金价的涨跌,这是造成金油价比高低波动的重要因素。而当经济面临挑战时,一方面实体经济对原有的需求下跌,另一方面出于避险因素金价上扬,总会拉大金油价比。从这个角度看,目前的金油价处于下降通道中,这意味着对全球经济的信心有所回暖。

如果金油价比进一步下滑,那么可以是金价上涨导致的,也可以是油价下滑的结果。从目前情况看,在基本面上油价处于相对稳定状态,事实上多元化涨潮、全球复苏“换挡提速”也形成合力,为人民币参与未来全球石油结算和计价提供了重要的历史契机。因此,金油价比值的走势预示着金价有可能获得突破。

而价格更加坚挺的黄金也意味着这种传统的贵金属有机会在与人民币和石油构建的铁三角中扮演更重要的角色。

黄金是不确定性下的资产配置选择

▶华泰期货 徐闻宇

黄金是不确定性下的资产配置选择。2016年全球经济在供给侧的“修复”之下呈现出共振性乐观,而资产价格上涨的背后,原有矛盾却进一步加深——贫富差距的割裂、新生产动能的乏力及人口结构的恶化等,在“增长十年”之后再次摆在眼前。美国的再平衡策略、中国的供给侧结构性改革、大欧洲的财政联合等,在强人政治的领导下逐步铺开未来的序章。

无论是通过协商、还是通过贸易战、抑或是逆周期调节,经济增长矛盾的调和将带来经济的碰撞和摩擦,在市场不确定性增加的情况下,对于确定性资产的追逐将形成长期配置的价值。

3月26日中国原油期货鸣锣,意味着中国经济对于商品的需求从价格接受者转向价格制定者。一方面,新中国成立以来的工业化进程走到现在,在制造业转移的过程中,中国实现了所有工业门类的覆盖。另一方面,经济发展到现在原有的模式需要得到切换,原有产能的“去杠杆”和新动能的“转型升级”,意味着依赖型经济的结束,以及对于全球经济而言人民币的重新定价——金融服务实体的需求上升到新的高度。

黄金牵手原油 助人民币国际化迈入新征程

▶招金期货 孟妍妍

国家主权货币的国际化进程,必然开始于大宗商品贸易的计价与结算功能,而40多年的“石油美元”体系充分印证了这一点。因为全球石油贸易以美元为结算价格,各国以美元作为储备货币。我国正在仿照“石油美元”建立自己的能源货币循环模式,通过输出人民币换取石油等,生产国的人民币储备最终回流至我国金融资产,形成双向流动。因此,以人民币计价和结算现货原油必将提高人民币的流动性,进一步提升人民币国际化地位。

根据能源中心交易规则,境外特殊非经纪参与者、境外客户可以使用外汇资金作为保证金。以外汇资金作为保证金的,以中国外汇交易中心公布的当日人民币汇率中间价作为其市值核定的基准价,目前能源中心规定可用于作为保证金的外汇币种为美元,折扣率为0.95。

原油和黄金两个品种虽有一定价格关联性,但两者分属两个不同的交易所,且产业逻辑关系偏弱,跨品种套利难度较高,风险较大,普通投资者对于原油黄金的跨品种套利交易需谨慎。

然而,原油期货和上海金对境外投资者开放,是国家推进人民币国际化的重要一步,境外产业客户交易、交割原油,通过人民币交易、结算,势必会增强境外人民币的流通,进而带动国际商贸业务中人民币的使用,这无疑会增强人民币的国际地位。

人民币计价原油+黄金 共同助力“去美元化”

▶招金投资 祁青卿

以人民币计价的原油期货合约可以说在石油美元体系中“一石激起千层浪”,是打破石油美元体系的重要一环。

由于我国已经推出以人民币计价的黄金国际板,这就为以人民币计价的原油合约增加了吸引国际机构的筹码。因为中国的黄金市场经历了十几年的市场化改革和发展,已经成为世界上最大的黄金生产国和消费国。其中,上海黄金交易所早已成为世界上最大的现货交易市场,上海黄金期货市场也已成为世界第二大期货交易市场,流动性较高,这也为原油期货交易转换为黄金创造了有利条件。同时,也可打通国内原油市场和黄金市场,提高两个市场的互通互联,丰富了国内黄金市场投资者结构。

当然,石油美元体系的地位,也并非短期内可以撼动的,美元的霸权地位要被取代,绝非易事。这需要考虑原油与黄金在不同市场的转化过程中是否拥有足够的黄金储备可以置换。但不可否认,这是迈出石油美元体系的重要一步。(王亚宏 金研院)